Il a été confirmé le 15 septembre 2021 que la France introduira le Contrôle Continu des Transactions (CTC), avec un délai de mise en application à compter du 1er juillet 2024. Cela signifie que la facturation électronique en France sera bientôt obligatoire pour les transactions interentreprises (B2B) nationales. Dans cet article, nous examinons les faits concernant la réforme de la facturation électronique B2B en France.

Pour un aperçu général de la facturation électronique en France dans le cadre des activités B2G et B2B, vous pouvez également consulter notre autre article “B2G and B2B e-invoicing in France” (disponible seulement en anglais pour le moment).

La facturation B2B en France – la situation en bref

La France mettra en place un Contrôle Continu des Transactions (CTC) sous forme de dématérialisation des factures à partir de 2024. À la suite du rapport “La TVA à l’ère du digital en France” publié en octobre 2020 et de la mise en place d’un service spécial piloté par la Mission Facturation Électronique, le projet de passage au CTC a été confirmé le 15 septembre 2021. Pour plus d’informations, vous pouvez consulter notre article “B2G and B2B e-invoicing in France”.

Grâce à la récente réglementation, nous savons désormais que la facturation électronique deviendra obligatoire pour les transactions B2B au sein du pays. À cette fin, l’Agence pour l’Informatique Financière de l’État (AIFE) a été créée à titre d’autorité responsable de la facturation électronique au niveau national.

Qui est concerné ?

Depuis plusieurs années, toutes les entreprises françaises qui fournissent une entité publique (c’est-à-dire B2G) sont tenues d’envoyer des factures électroniques structurées via le portail national de facturation Chorus Pro.

À partir de 2024, la facturation électronique deviendra également obligatoire pour toutes les transactions B2B nationales – c’est-à-dire que toutes les entreprises françaises qui effectuent des transactions interentreprises en France avec d’autres entreprises françaises seront concernées par cette réglementation. Parallèlement au CTC, des réglementations relatives à la déclaration électronique pour les transactions transfrontalières seront également introduites.

Quelles sont les échéances ?

Le calendrier actuel de la réforme de la facturation électronique B2B est comme suit :

- 1er juillet 2024: date limite de mise en conformité pour toutes les entreprises (recevant des factures électroniques) et date limite de mise en conformité pour les grandes entreprises (émettant des factures électroniques).

- 1er janvier 2025: date limite de mise en conformité pour les entreprises de taille moyenne (émettant des factures électroniques).

- 1er janvier 2026: date limite de mise en conformité pour les plus petites entreprises (émettant des factures électroniques).

Comment fonctionne la facturation électronique en France ?

Quelles sont les normes utilisées et comment fonctionne la transmission ?

Les principes suivants ont déjà été établis :

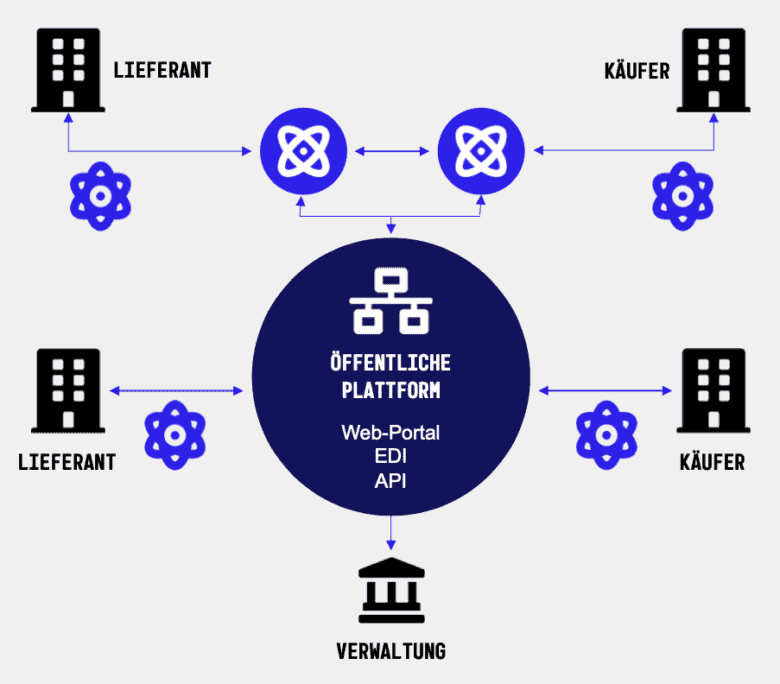

- L’acheminement des messages se fait par l’approche “Y” (expliquée ci-dessous).

- La France propose un système d’enregistrement pour les plateformes afin d’assurer la sécurité des échanges.

- La France propose une plateforme publique qui fournit un ensemble minimal de services pour l’échange de factures électroniques et sert de centre pour la facturation électronique ainsi que pour la transmission électronique de données à des administrations.

- Les entreprises peuvent également décider de faire appel à un prestataire de services (tel qu’ecosio) pour gérer la facturation électronique à leur place.

- La norme EN 16931 CIUS est requise comme format technique.

Le choix de l’approche “Y” est très intéressant, car il permet de garder certaines options ouvertes et offre des avantages importants pour les entreprises en France en ce qui concerne la facturation électronique interentreprises :

L’approche “Y”

L’approche “Y” a été créée pour la facturation B2B en France afin de couvrir les scénarios suivants :

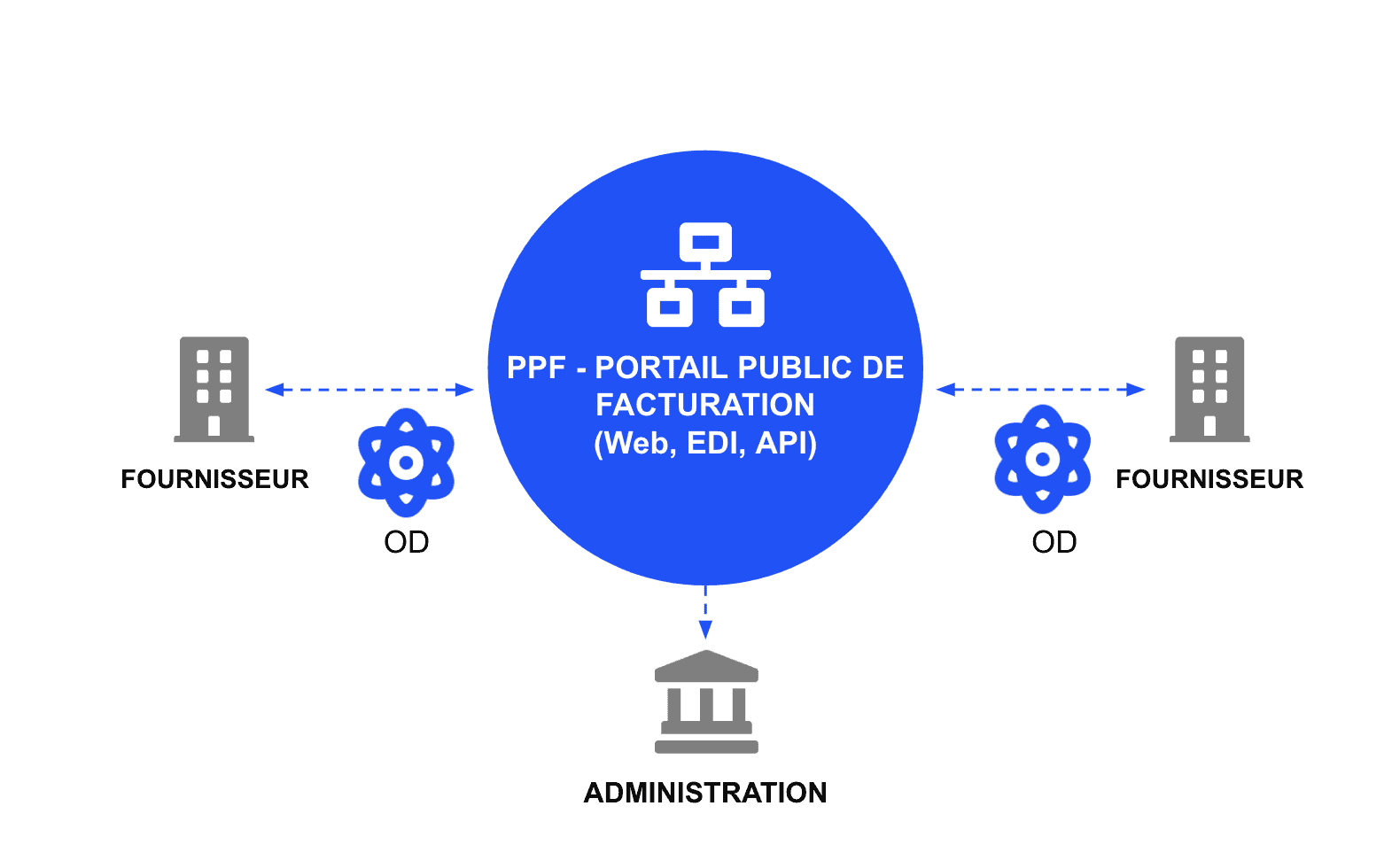

- Le fournisseur et l’acheteur utilisent tous deux la plateforme publique.

- L’une des parties utilise une plateforme privée certifiée (c’est-à-dire via un prestataire de services tel qu’ecosio) qui se charge du transfert vers la plateforme publique, tandis que l’autre partie utilise la plateforme publique.

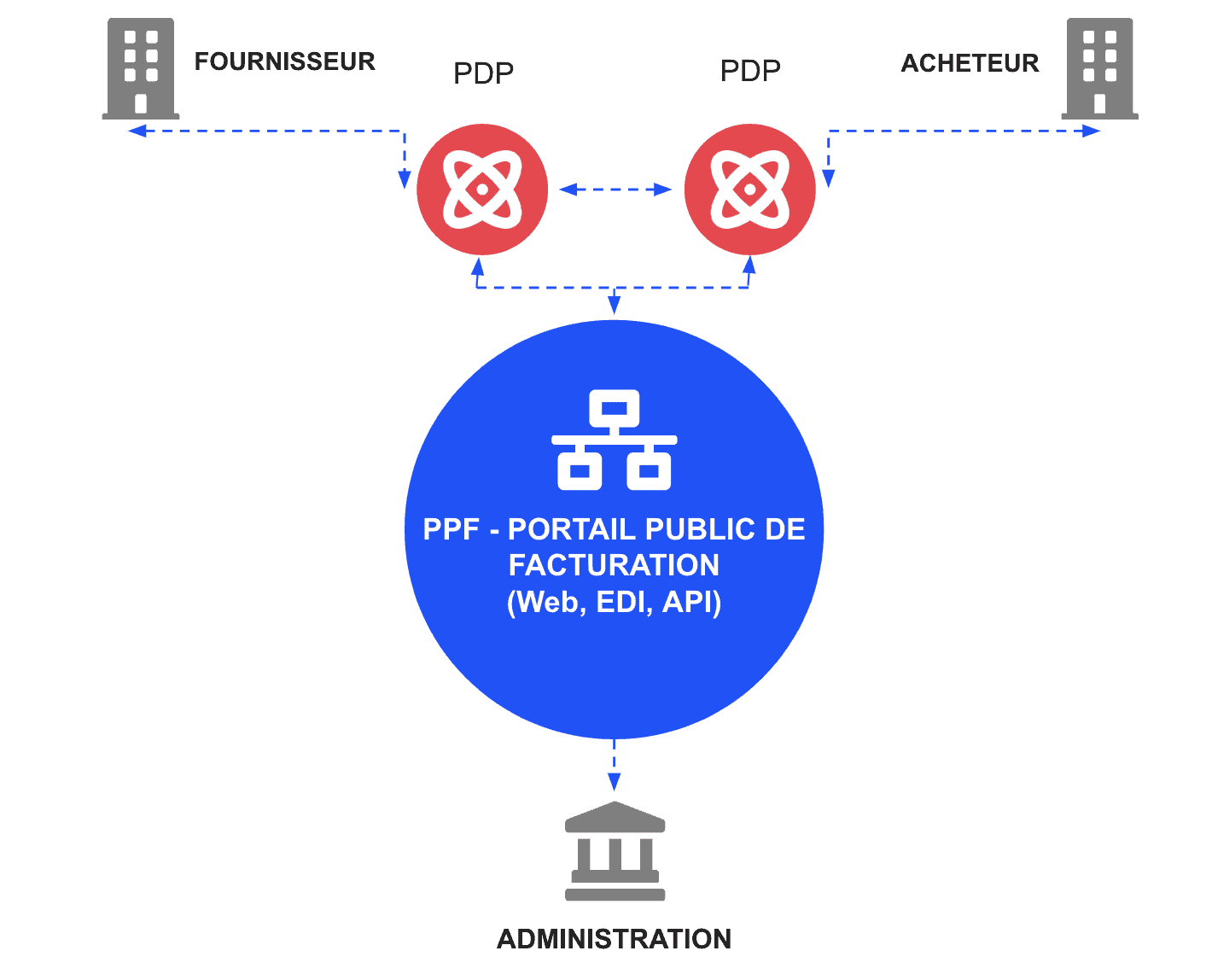

- Les deux parties utilisent des plateformes privées.

Selon l’approche “Y”, les factures peuvent donc également être échangées via des plateformes privées, qui sont chargées d’extraire et de transmettre les données à la plateforme publique. Cette dernière transmet ensuite les données aux autorités fiscales.

Cette approche offre les avantages suivants :

- Libre choix du fournisseur de services de facturation électronique.

- Maintien des structures établies pour certains secteurs (par exemple, l’industrie automobile et le commerce de détail peuvent continuer à utiliser leurs systèmes existants).

- Autonomie en cas de dysfonctionnement.

- Flexibilité en fonction du type d’entreprise.

- Possibilité d’utiliser les services complémentaires des plateformes privées.

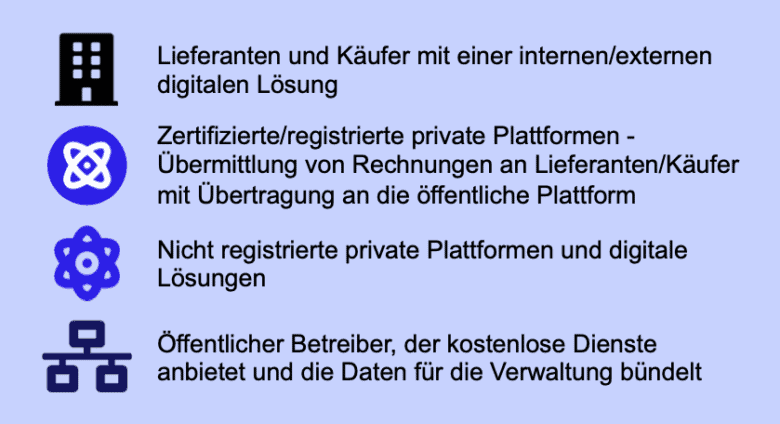

Un aperçu détaillé des composantes de l’approche “Y”

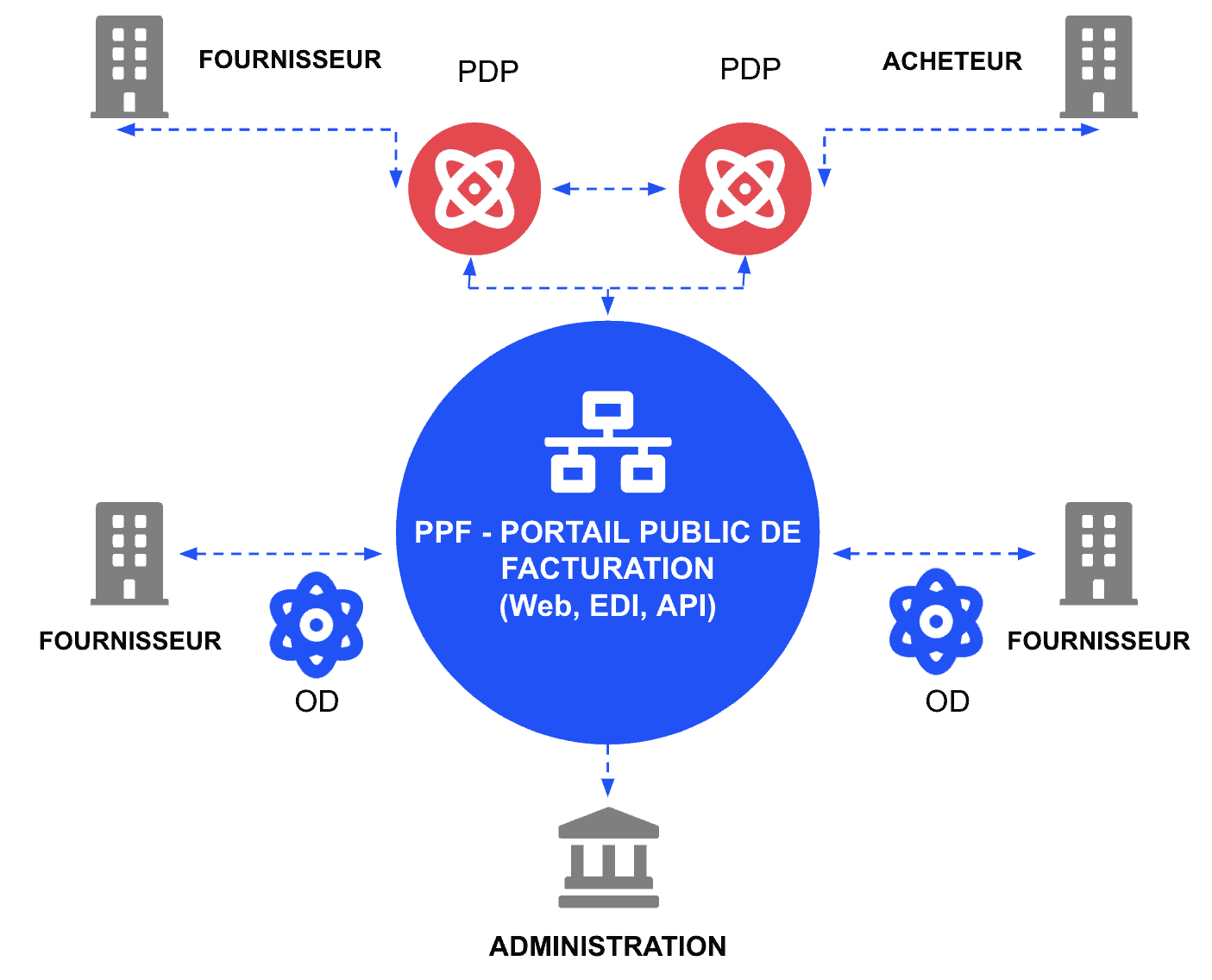

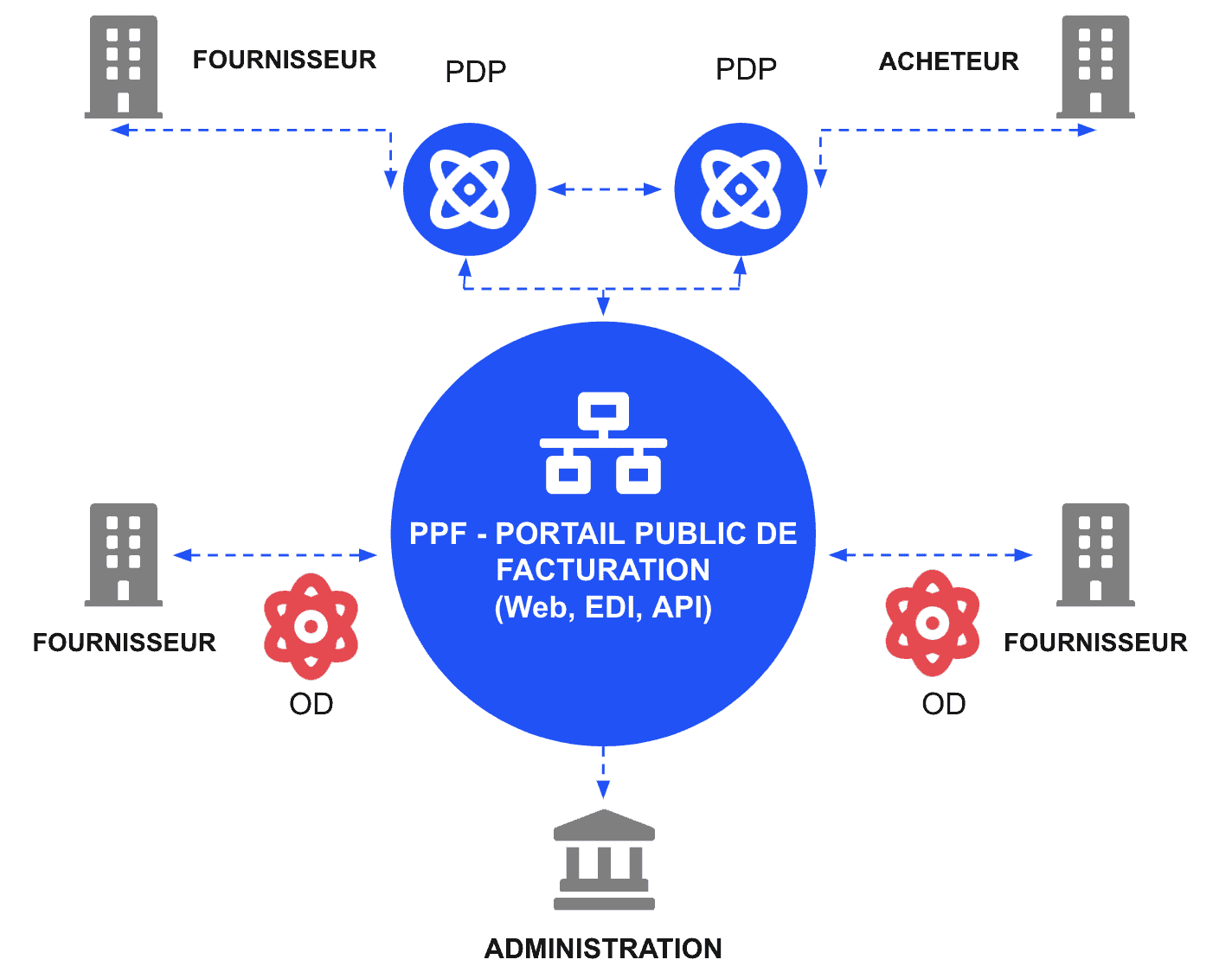

PPF – Portail Public de Facturation

Le Portail Public de Facturation, connu sous le nom de PPF, est un portail central d’échange de factures. Il permet l’acheminement des messages de facturation de l’expéditeur au destinataire et relaie les informations relatives aux factures aux administrations. Il contient également un annuaire de toutes les entreprises françaises.

Protocoles supportés

- PeSIT HS E

- SFTP

- AS/2

- AS/4

- API

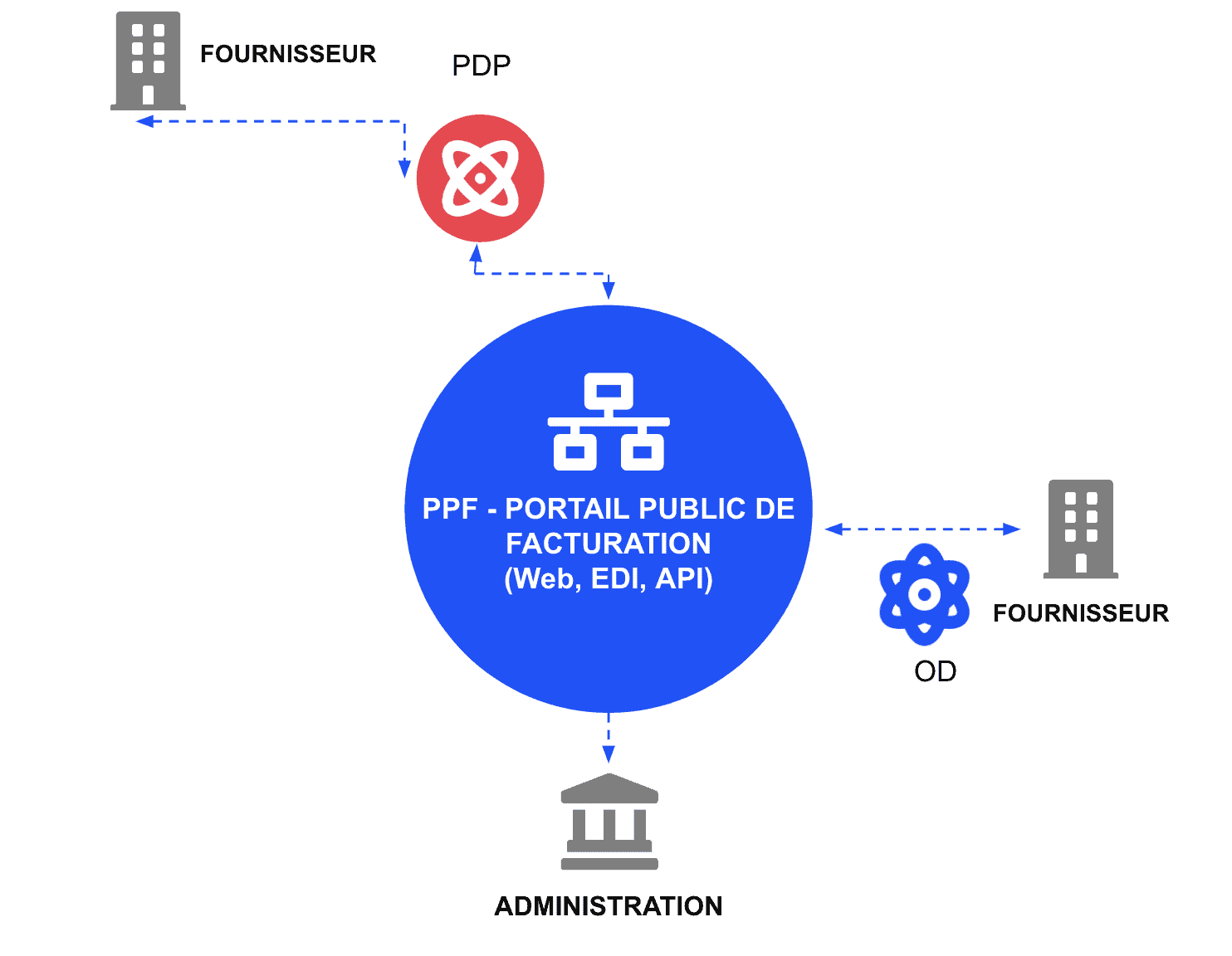

PDP – Plateforme de Dématérialisation Partenaire

Une PDP est un prestataire de services de facturation électronique qui est un “partenaire” officiel de l’État. En devenant un “partenaire officiel”, le prestataire de services garantit le respect de certaines exigences fiscales et juridiques en ce qui concerne les informations de facturation échangées. La principale fonction de la PDP est de communiquer les informations relatives aux factures échangées au PPF.

Une PDP peut échanger des factures dans d’autres formats que ceux du PPF (CII/UBL/Factur-X) pour les partenaires B2B connectés. Une PDP peut également avoir des liaisons point à point avec d’autres PDP.

OD – Opérateur de Dématérialisation

Un OD est un prestataire de services qui n’est pas certifié par la Direction Générale des Finances Publiques (DGFiP). Il peut échanger des informations sur les factures avec le PPF, mais uniquement dans les formats autorisés : CII, UBL et Factur-X.

Les différentes options pour l’échange de factures B2B en France

1) Les deux partenaires utilisent directement le PPF ou un OD

Dans ce scénario, soit le fournisseur génère la facture dans son système interne et la soumet au PPF, soit il fait appel à un prestataire de services. Dans le deuxième cas, le prestataire de services se charge de la modification de la facture (du format interne vers le format CII/UBL/Factur-X) et la soumet au fournisseur.

L’acheteur, quant à lui, peut soit récupérer la facture via le PPF, soit via un OD (par exemple, qui convertit la facture au format interne de l’acheteur). Pendant la période de transmission, le fournisseur peut soumettre un PDF au PPF.

Le PPF propose également une plateforme en ligne pour la saisie manuelle des données.

2) Le fournisseur utilise une PDP

Dans ce scénario, le fournisseur envoie la facture à sa PDP. La PDP traduit ensuite la facture dans le format prévu par le PPF (CII/UBL/Factur-X).

L’acheteur, quant à lui, récupère la facture dans le PPF, soit directement, soit par l’intermédiaire d’un OD.

Il n’y a pas d’échange direct de données de facturation entre l’acheteur et le fournisseur, car seul l’un d’entre eux utilise une PDP.

3) L’acheteur utilise une PDP

Dans ce scénario, le fournisseur envoie la facture au PPF, soit directement, soit par l’intermédiaire de son OD.

Du côté de l’acheteur, la PDP récupère les données de facturation auprès du PPF et les fournit à l’acheteur dans le format souhaité (par exemple, SAP IDoc). L’acheteur peut alors directement traiter les informations de facturation dans son système.

4) Le fournisseur et l’acheteur utilisent tous deux une PD

Dans le cas où un partenaire utilise un fournisseur de services, autrement dit un OD (Opérateur de Dématérialisation), mais n’est pas connecté au PPF, l’OD peut utiliser l’un des fournisseurs de PDP existants et envoyer des factures au PPF par l’intermédiaire de la PDP. Ainsi, les structures existantes de l’OD peuvent rester en place.

5) Un des partenaires utilise un OD connecté à une PDP

Dans le cas où un partenaire utilise un fournisseur de services, autrement dit un OD (Opérateur de Dématérialisation), mais n’est pas connecté au PPF, l’OD peut utiliser l’un des fournisseurs de PDP existants et envoyer des factures au PPF par l’intermédiaire de la PDP. Ainsi, les structures existantes de l’OD peuvent rester en place.

Factures transfrontalières

Toutes les factures transfrontalières – qu’elles soient envoyées ou reçues – doivent être déclarées au PPF. La PDP fournit l’infrastructure nécessaire à la déclaration des factures transfrontalières au PPF.

Processus et exigences techniques

Quels formats sont acceptés ?

Le Portail Public de Facturation français est conforme à la norme européenne EN 16931.

Les formats officiellement supportés par le Portail Public de Facturation français (PPF) sont les suivants :

A) XML pur

- Facture interprofessionnelle (CII)

- Langage universel des affaires (UBL)

B) Format hybride

Factur-X avec les profils :

- BASIC

- BASIC WL

- EN 16931

- EXTENDED

Quelles données sont nécessaires ?

Le tableau ci-dessous présente les données qui seront nécessaires pendant la première phase (phase de démarrage) du passage à la facturation électronique obligatoire, ainsi que les données qui seront nécessaires une fois que le système sera entièrement finalisé (phase finale).

Informations requises |

Phase de démarrage |

Phase finale |

| Numéro d’identification prévu au premier alinéa de l’article R123-221 du code de commerce (SIREN) – personne imposable | X | |

| Numéro d’identification individuel prévu à l’article 286 ter du code général des impôts (numéro de TVA intracommunautaire) – personne imposable | X | |

| Numéro individuel d’identification prévu à l’article 286 ter du code général des impôts (numéro de TVA intracommunautaire) – représentant fiscal de la personne imposable | X | |

| Pays – personne imposable | X | |

| Numéro d’identification prévu au premier alinéa de l’article R123-221 du code de commerce (SIREN) – client | X | |

| Numéro d’identification individuel prévu à l’article 286 ter du code général des impôts (numéro de TVA intracommunautaire) – client | X | |

| Pays – client | X | |

| Catégorie de l’opération : livraison de biens (LB) / prestation de services (PS) / double (LBPS) | X | |

| Date d’émission de la facture | X | |

| Numéro unique de facture | X | |

| Numéro de facture corrigé en cas d’émission d’une facture rectificative | X | |

| Option pour le paiement de la TVA sur les débits (la date butoir n’est pas la date de réception) | X | |

| Total hors TVA ventilé par taux d’imposition | X | |

| Montant de la taxe correspondante ventilé par taux d’imposition | X | |

| Taux de TVA applicable (à ventiler si multiples) | X | |

| Montant total à payer hors TVA | X | |

| Montant de la taxe à payer | X | |

| En cas d’exonération, référence à la législation en vigueur | X | |

| Code de la devise de facturation | X | |

| Indication d’auto-facturation (ou self-billing) | X | |

| Référence à un régime particulier visé à l’article 242 nonies A (15 et 16 du I) | X | |

| Indication d’auto-liquidation | X | |

| Date de livraison des biens ou d’exécution du service | X | |

| Date du paiement anticipé si elle est différente de la date d’émission de la facture | X | |

| Réduction de prix (rabais, remises, ristournes) | X | |

| Description précise des biens livrés ou des services rendus | X | |

| Quantité de biens livrés ou de services rendus | X | |

| Prix hors TVA pour chaque bien livré ou service rendu | X | |

| Adresse de livraison, si elle est différente de l’adresse du client | X | |

| Date d’émission de la facture corrigée dans le cas d’une facture rectificative | X | |

| Informations sur les remises | X | |

| Éco-contribution (Article L541-10 du Code de l’environnement) | X |

Que reste-t-il à éclaircir ?

En principe, tous les points importants ont été clarifiés, comme expliqué ci-dessus. Toutefois, il reste encore certains points à éclaircir. Par exemple, y aura-t-il une liste de fournisseurs de services ? Quelle technologie sera utilisée pour le transfert ? D’autres réunions et colloques auront lieu en France avant la mise en œuvre définitive de la nouvelle réglementation – pensez donc à consulter cet article régulièrement.

Liens utiles

L’Agence pour l’Informatique Financière de l’Etat (AIFE) a été créée en tant qu’autorité nationale responsable de la facturation électronique. Vous trouverez ici des informations utiles et tous les liens vers les plateformes nécessaires.

N’hésitez pas à consulter l’Ordonnance n° 2021-1190 du 15 septembre 2021 relative à la généralisation de la facturation électronique B2B pour plus de détails.

Comment rester techniquement conforme ?

Étant donné que les réglementations françaises et étrangères en matière de facturation électronique sont en constante évolution, il est judicieux de mettre en place une solution de facturation électronique flexible.

Pour garantir la conformité technique et mettre en œuvre toutes les exigences ainsi que tous les avantages de la facturation électronique, les entreprises peuvent soit mettre en œuvre et gérer les processus de facturation électronique en interne, soit les confier à un prestataire de services spécialisé tel qu’ecosio.

Toutefois, la mise en œuvre et la gestion des processus de facturation électronique en interne exigent généralement beaucoup d’efforts et de temps de la part des entreprises. Non seulement l’expertise technique en matière de facturation électronique et d’échange de données informatisé (EDI) doit être disponible au sein de l’entreprise et doit être constamment mise à jour, mais les processus de facturation électronique qui sont effectivement utilisés doivent également faire l’objet d’une surveillance constante. Aussi, en cas d’erreurs, il conviendra de réagir rapidement.

En faisant appel à un prestataire de services spécialisé, celui-ci sera en mesure de prendre en charge l’ensemble des questions liées à la facturation électronique. Ainsi, les entreprises déchargent leurs équipes internes de toutes les tâches liées à la facturation électronique, telles que le suivi des factures échangées, les mises à jour techniques ou les changements d’exigences. De plus, un prestataire de services spécialisé offre un dépannage proactif en cas de facturation incorrecte. Et ceci non seulement en France, mais aussi dans de nombreux autres pays où la facturation électronique a été (ou sera) introduite de manière obligatoire.

Comment ecosio peut vous aider

En tant que fournisseur de services EDI entièrement intégrés, ecosio simplifie la facturation électronique.

Pour aller plus loin, nous vous invitons à en apprendre plus sur nos services de facturation électronique. Autrement, si vous avez des questions, n’hésitez pas à nous contacter directement. Nous serions ravis de vous aider à mettre en place une solution de facturation électronique adaptée à vos besoins.